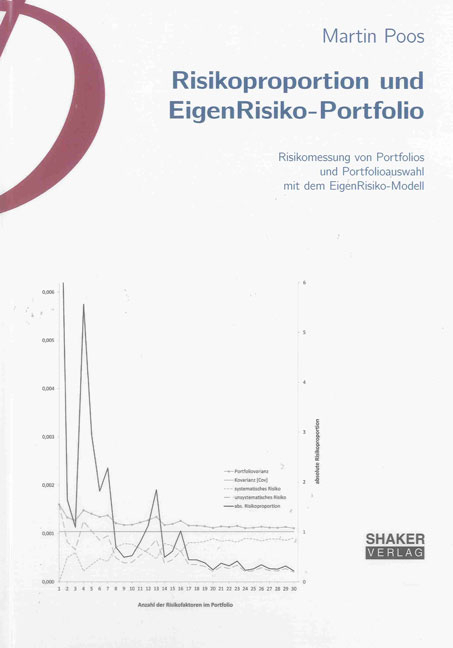

Risikoproportion und EigenRisiko-Portfolio

Shaker (Verlag)

978-3-8440-1492-1 (ISBN)

- Keine Verlagsinformationen verfügbar

- Artikel merken

Die Abbildung der Abhängigkeit erfolgt über die Risikoproportion. Die Risikoproportion ø ist damit eine Risikokennzahl und ermöglicht den Vergleich verschiedener Portfolios in Bezug auf ihren Diversifikationsgrad. So wie die Streuung zwei Portfolios in Bezug auf ihr Schwankungsverhalten beschreibt, misst die Risikoproportion die Abhängigkeit von Einzelpositionen in einem Portfolio und macht sie über mehrere Portfolios vergleichbar. Sie erlaubt eine Aussage darüber, welches Portfolio in einer Stress-Situation riskanter ist und kann damit die Risikobeschreibung des Normalbelastungsfalls über Kennzahlen der Renditeverteilung des Portfolios ergänzen. Aufgrund der im Vergleich zu Stress-Tests einfachen Berechnung der Risikoproportion ist sie in der Lage, ohne großen Aufwand in die Entscheidungsfindung bei Unsicherheit einzufließen.

Das EigenRisiko-Portfolio ist unter bestimmten Voraussetzungen μ-ø-effizient und bei einem positiven Zusammenhang zwischen Rendite und Risiko zudem bedingt renditemaximal. Für einen risikoaversen Entscheider, der in ein diversifiziertes Portfolio investieren möchte, ist die Anlage in das EigenRisiko-Portfolio somit rational. Basierend auf der Annahme, dass ein Investor von der Dominanz seines individuellen Portfolios zum Investitionszeitpunkt ausgeht, beinhaltet das EigenRisiko-Portfolio die ursprünglichen Risikofaktoren und optimiert lediglich die Anteilsstruktur, so dass aus jedem individuell präferierten Risikofaktorset durch Variation der Anteile ein diversifiziertes und bedingt renditemaximales Portfolio dieses Risikofaktorsets erzeugt werden kann.

Um einen angenehmen Einstieg in das Modell zu finden, werden die Risikoproportion und das EigenRisiko-Portfolio ausführlich hergeleitet. Dabei wurde auch auf eine gut verständliche Präsentation der Inhalte geachtet, die erreicht wird durch das Zusammenspiel von verbalen Erläuterungen, graphischen Darstellungen und mathematischer Notation sowie einem detaillierten Abkürzungs- und Symbolverzeichnis.

Dr. Martin Poos studierte Betriebswirtschaftslehre an der Heinrich-Heine Universität Düsseldorf mit den Vertiefungsfächern Finanzdienstleistungen, Investition und Finanzierung, Statistik und Ökonometrie sowie Internationale Finanzmärkte. Seine Diplomarbeit mit dem Titel Risikoquantifizierung mit dem Value-at-Risk-Ansatz wurde im Herbst 2009 mit dem WiGeD [a:ward] für die beste Diplomarbeit der Wirtschaftswissenschaftlichen Fakultät ausgezeichnet. Nach dem Studium arbeitete er als wissenschaftlicher Mitarbeiter am Fachgebiet für Statistik und Ökonometrie bei Prof. Dr. Horst Degen und promovierte summa cum laude mit der vorliegenden Arbeit. Seit Oktober 2012 ist er am Lehrstuhl für Statistics and Econometrics bei Prof. Dr. Florian Heiß als wissenschaftlicher Mitarbeiter beschäftigt.

| Erscheint lt. Verlag | 24.1.2013 |

|---|---|

| Reihe/Serie | Berichte aus der Statistik |

| Sprache | deutsch |

| Maße | 170 x 240 mm |

| Gewicht | 273 g |

| Einbandart | gebunden |

| Themenwelt | Mathematik / Informatik ► Mathematik ► Wahrscheinlichkeit / Kombinatorik |

| Schlagworte | EigenRisiko • EigenRisiko-Portfolio • Portfolioauswahl • Risiko • Risikomessung • Risikoproportion |

| ISBN-10 | 3-8440-1492-6 / 3844014926 |

| ISBN-13 | 978-3-8440-1492-1 / 9783844014921 |

| Zustand | Neuware |

| Informationen gemäß Produktsicherheitsverordnung (GPSR) | |

| Haben Sie eine Frage zum Produkt? |

aus dem Bereich